Niechlubne statystyki

Danych o inflacji za wrzesień dla całej G20 jeszcze nie ma, ale w sierpniu wyniosła ona, według wyliczeń OECD, 4,5 proc. r./r. Ekonomiści tej organizacji przewidują, że na takim poziomie utrzyma się do końca roku. Inflacja konsumencka za cały rok będzie więc prawdopodobnie najwyższa od 2008 r., gdy wyniosła 5 proc. W ciągu ostatnich 24 lat największa była w 1998 r. Sięgnęła wówczas dla G20 aż 6,6 proc.

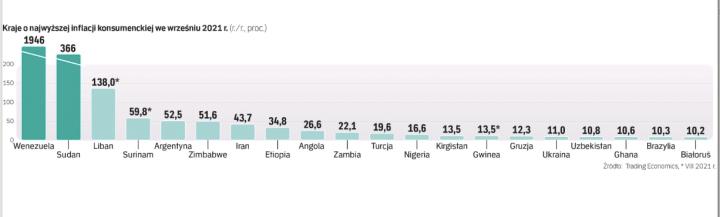

W ostatnich miesiącach pierwsze kilkanaście miejsc w statystykach globalnej inflacji zajmowały głównie kraje, w których szybki wzrost cen był problemem jeszcze na długo przed kryzysem. We wrześniu 2021 r. krajem o najwyższej inflacji konsumenckiej na świecie była Wenezuela, gdzie sięgała ona 1946 proc. r./r. (ale i tak była o ponad 700 pkt proc. niższa niż w styczniu). Drugie miejsce zajął Sudan z inflacją wynoszącą 366 proc., a trzecie pogrążony w totalnym kryzysie Liban, w którym wzrost cen wyniósł w sierpniu 138 proc. Spośród krajów G20 największa inflacja była we wrześniu w Argentynie – wyniosła 52,5 proc. W tym tygodniu argentyński rząd zamroził ceny ponad 1,4 tys. towarów.

W pierwszej dwudziestce państw o najwyższej inflacji są jednak tylko dwa kraje, w których ten wskaźnik był w styczniu niższy niż 10 proc.: Gruzja i Ukraina. W Gruzji wzrost cen przyspieszył ze stosunkowo bezpiecznych 2,8 proc. w styczniu do 12,3 proc. we wrześniu, a na Ukrainie z 6,1 proc. do 11 proc. Polska zajmowała we wrześniu trzecie miejsce w UE pod względem inflacji HICP. Wyższa niż u nas była ona w Estonii i na Litwie, gdzie wynosiła wówczas po 6,4 proc. W obu krajach wzrost cen bardzo mocno przyspieszył w tym roku. W styczniu estońska inflacja wynosiła przecież 0,3 proc., a łotewska 0,2 proc. Na Łotwie przyspieszyła z minus 0,5 proc. do plus 4,7 proc. Kraje bałtyckie należą do strefy euro i w związku z tym obowiązuje u nich główna stopa procentowa wynosząca 0 proc. Na jej podwyżkę się nie zapowiada, ale EBC ma coraz więcej argumentów za zmniejszeniem skupu aktywów. Inflacja w strefie euro przyspieszyła bowiem z 0,9 proc. w styczniu do 3,6 proc. we wrześniu, a w Niemczech sięgnęła w zeszłym miesiącu 4 proc. i była najwyższa od 1993 r. Rośnie ona nawet w krajach południa Eurolandu. W Grecji wyniosła we wrześniu 1,9 proc., choć na początku roku kraj ten był pogrążony w głębokiej deflacji.

Na spowolnienie globalnej inflacji trudno liczyć w nadchodzących miesiącach. Zaburzenia w łańcuchach dostaw wywołane pandemią wciąż dają o sobie znać, a rosnące koszty paliw (np. ropa jest droższa o 70 proc. niż rok temu) podsycają inflację niemal na całym świecie.

Z czasem jednak efekty bazowe powinny słabnąć. OECD spodziewa się, że inflacja w krajach G20 wyniesie w przyszłym roku 3,5 proc. O ile Międzynarodowy Fundusz Walutowy prognozuje, że średnia inflacja na świecie wyniesie w tym roku 4,3 proc., o tyle w przyszłym ma według niego zwolnić do 3,8 proc.

Turecki eksperyment

Wysoką inflacją – wynoszącą we wrześniu 19,58 proc. – nie przejmują się tureckie władze. Bank Centralny Republiki Turcji obciął swoją główną stopę procentową z 18 proc. do 16 proc. Analitycy średnio spodziewali się jej obniżki o 50 pkt baz. To już drugie cięcie stóp procentowych w Turcji w tym roku. Do poprzedniej obniżki doszło we wrześniu. Wówczas negatywnie zaskoczyła ona inwestorów. Czwartkowego cięcia powszechnie się jednak spodziewano, gdyż wcześniej pod naciskiem prezydenta Recepa Erdogana straciło stanowiska trzech członków Komitetu Polityki Pieniężnej postrzeganych jako jastrzębie. Prezydent Erdogan wyraźnie uznał stopy procentowe za zbyt wysokie.