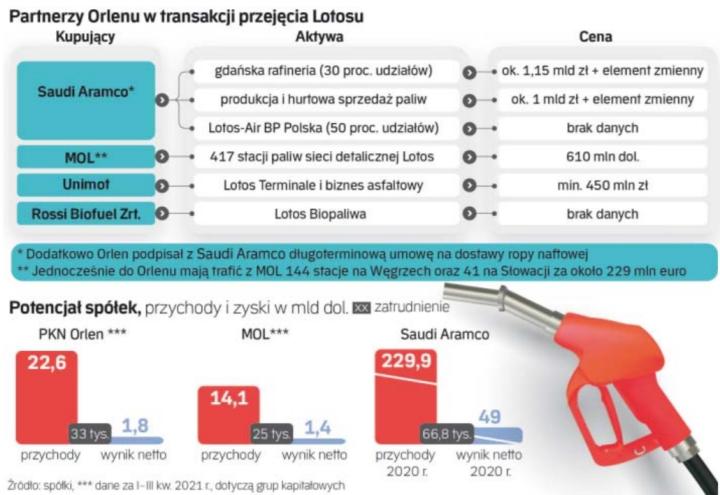

PKN Orlen znalazł czterech partnerów biznesowych, którzy chcą zainwestować w Lotos. Spełnił tym samym warunki Brukseli i będzie mógł się połączyć z gdańską grupą. Z każdym podpisał przedwstępne umowy sprzedaży części majątku. Finalizacja fuzji oczekiwana jest na przełomie czerwca i lipca.

30 proc. udziałów w gdańskiej rafinerii zostanie zbytych Aramco Overseas Company (spółka zależna saudyjskiego giganta). Wstępnie cenę określono na 1,15 mld zł. Aramco nabędzie też aktywa obejmujące produkcję i hurtową sprzedaż paliw za minimum 1 mld zł. Ponadto trafi do niego 50 proc. firmy Lotos-Air BP Polska zajmującej się sprzedażą paliw lotniczych.

Czytaj więcej

Powstanie koncernu multienergetycznego jest o krok bliżej dzięki podpisaniu umów z czterema partnerami.

Dodatkowo Orlen podpisał z Saudi Aramco długoterminową umowę na dostawy ropy. To powinno pozwolić mu zaspokajać do 45 proc. zapotrzebowania grupy na ten surowiec w Polsce, Czechach i na Litwie. Ponadto koncern zawarł z Saudi Aramco i Saudi Basic Industries umowę o współpracy celem analizy, przygotowania i realizacji wspólnych inwestycji w sektorze petrochemicznym. Wśród potencjalnych obszarów współpracy analizowane będą m.in. projekty rozwojowe dotyczące olefin i pochodnych, w tym pochodnych aromatów, w Polsce i w Europie Środkowo-Wschodniej.