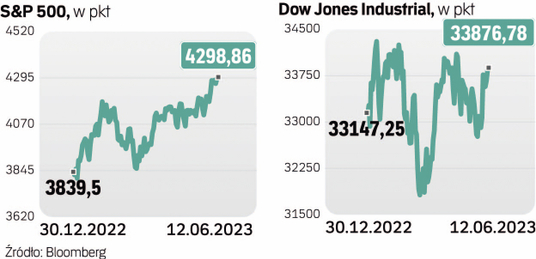

S&P 500 oficjalnie wszedł w zeszłym tygodniu w rynek „byka”, zyskując od październikowego dołka ponad 20 proc. Wcześniej zrobiły to już m.in. Dow Jones Industrial, Nasdaq Composite i Russell 2000. Nadchodzące dni będą jednak dużym testem dla amerykańskiego i globalnego rynku akcji. We wtorek na nastroje inwestorów mogą mocno wpłynąć dane o inflacji konsumenckiej w USA. Średnio prognozowane jest jej wyhamowanie z 4,9 proc. w kwietniu do 4 proc. w maju, a inflacji bazowej (czyli nieobejmującej zmian cen żywności, paliw i energii) – z 5,5 proc. do 5,3 proc.

Wyższe odczyty inflacji mogą być impulsem do wyprzedaży na giełdach i wpłynąć na decyzję Fedu. W środę wieczorem amerykański bank centralny ma ogłosić komunikat po swoim posiedzeniu. Powszechnie oczekuje się, że po raz pierwszy od 15 miesięcy nie podniesie on stóp. Jerome Powell, prezes Fedu, może jednak zasugerować podczas konferencji prasowej, że dojdzie do powrotu do podwyżek stóp procentowych.

W czwartek natomiast odbędzie się posiedzenie Europejskiego Banku Centralnego, na którym oczekiwana jest podwyżka stóp o 25 pkt baz. Inwestorzy będą szukali wskazówek mówiących, jak długo może jeszcze potrwać zacieśnianie polityki pieniężnej w strefie euro.

Pole do niespodzianek

Na to, że „jastrzębie” niespodzianki zdarzają się w polityce banków centralnych, wskazują choćby niedawne działania banków Kanady i Australii. 6 czerwca Bank Rezerw Australii zaskoczył inwestorów, podnosząc główną stopę procentową o 25 pkt baz., do 4,1 proc. Dzień później Bank Kanady podniósł swoją główną stopę z 4,5 proc. do 4,75 proc., choć nie zmieniał jej na dwóch poprzednich posiedzeniach. Narzędzie CME Fed Watch szacuje (na podstawie zachowania kontraktów terminowych) prawdopodobieństwo tego, że Fed podniesie w środę stopy procentowe o 25 pkt baz. jedynie na 24 proc. Część analityków twierdzi jednak, że to prawdopodobieństwo mocno wzrośnie, jeżeli wtorkowy odczyt inflacji będzie wyższy od prognoz.