Na rozwój problemu frankowego wpływa wiele czynników, ale coraz bardziej prawdopodobny jest scenariusz, że branża poniesie spore koszty związane z tymi kredytami. Będą wynikać z zawarcia porozumień z frankowiczami lub przegrywanych licznych spraw sądowych. Możliwy jest też wariant mieszany.

Jak zareagują klienci

Jakie koszty banki mogą ponieść w poszczególnych scenariuszach? Weźmy najpierw pod lupę ugody. Gdyby zawarło je 70 proc. frankowiczów, skutkowałoby to koniecznością odpisania przez sektor około 35 proc. wartości tych kredytów, co dałoby koszt rzędu 35 mld zł (to koszt brutto, który nie uwzględnia efektów podatkowych czy rozwiązania rezerw).

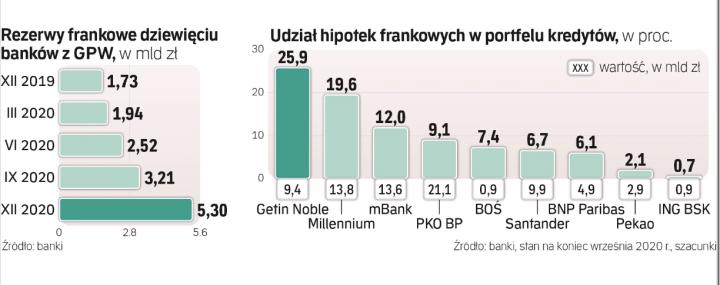

Mimo że Urząd Komisji Nadzoru Finansowego mocno promuje swój pomysł polegający na porozumieniach pozasądowych z kredytobiorcami, to większość banków jest raczej sceptyczna. Przystąpienie do programu ugód deklarują tylko PKO BP, Pekao i ING Bank Śląski (mają razem tylko jedną czwartą hipotek frankowych w Polsce). Inne banki na razie nie wypowiadają się jednoznacznie. Analizują, prowadzą ankiety i przygotowują się do pilotażu. Ale nawet gdyby wszystkie zaczęły oferować ugody, to nie ma gwarancji, że klienci masowo będą akceptować te propozycje.

Porozumienia według propozycji KNF (przewalutowanie po kursie z dnia zaciągnięcia i potraktowanie kredytu jak złotowego) są bowiem mniej atrakcyjne finansowo niż korzystny wyrok w sądzie (unieważnienie umowy). Choć mają też niepodważalne zalety: klient osiąga porozumienie od razu i wie, jakie przyniesie mu skutki, nie musi wydawać pieniędzy na prawników.