Chodzi o zapisy w umowach kredytów mieszkaniowych o zmiennym oprocentowaniu, czyli sumą marży banku i stawki referencyjnej (najczęściej jest to WIBOR 3M).

W zapisach tych banki zastrzegają, że łączne oprocentowanie kredytu nie będzie niższe niż np. 3 proc., bez względu na to, o ile spadnie stawka WIBOR. Bank limituje w ten sposób korzyści, które odniósłby klient w razie spadku stóp, a jednocześnie nie określa maksymalnego oprocentowania w razie podwyżek. W jednym z takich zapisów zaznaczono, że „kredytobiorca ponosi ryzyko zmian stóp procentowych, co oznacza, że w razie wzrostu stopy referencyjnej wyższe będzie oprocentowanie i wzrośnie wysokość miesięcznej raty kapitałowo-odsetkowej, przy czym w przypadku jakiejkolwiek zmiany poziomu stopy referencyjnej oprocentowanie kredytu nie będzie niższe niż 3 proc. w skali roku".

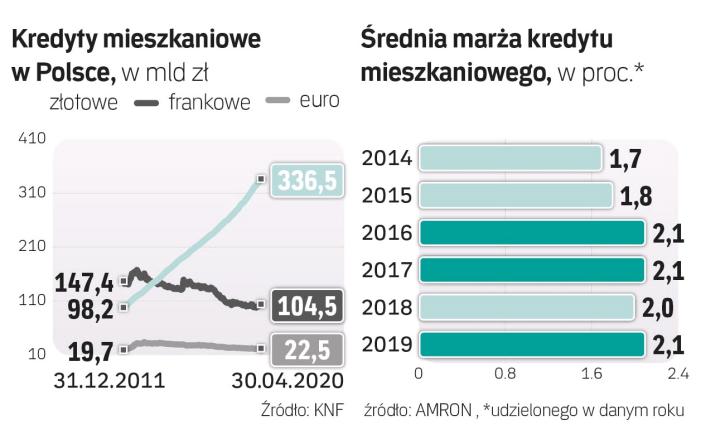

Sprawa stała się aktualna, bo WIBOR 3M spadł do 0,26 proc., a średnie marże wynosiły np. 1,7 proc. w 2014 r., więc suma marży i stawki WIBOR jest sporo niższa niż 3 proc.