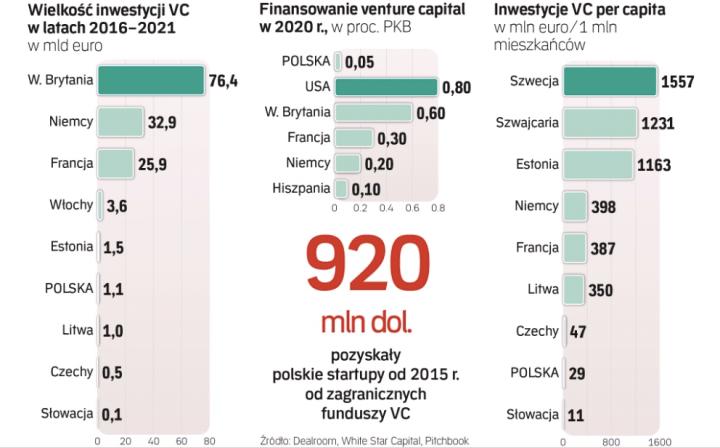

Polska, czyli siódma gospodarka pod względem wielkości w Europie, plasuje się dopiero na 16. pozycji pod względem inwestycji funduszy VC w startupy. Pod względem finansowania venture capital jesteśmy na szarym końcu na kontynencie (z poziomem 29 euro per capita, gdy w Czechach to 47 euro, Niemczech – 398, a Szwecji – 1557 euro) – wynika z najnowszych danych Dealroomu.

O skali wyzwań, przed którymi stoi rodzimy ekosystem startupów, może świadczyć fakt, że od 2016 r. do połowy 2021 r. nad Wisłą zainwestowano w innowacyjne spółki łącznie 1,1 mld euro, gdy europejska średnia jest około siedem razy wyższa.

Rekordy inwestycji

Eksperci przekonują, że polski rynek młodych, innowacyjnych firm wciąż jest na dorobku – widać jednak progres. Jak wskazuje opublikowany przez Startup Genome globalny ranking, Warszawa i Kraków weszły do pierwszej setki najprężniej rozwijających się ekosystemów startupowych na świecie, wyprzedzając m.in. Stuttgart, Las Vegas, czy Rio de Janeiro i Abu Zabi, plasując się odpowiednio na 48. i 80. miejscu. Nie ma już jednak rodzimych miast w zestawieniu największych ośrodków „produkujących" jednorożce, a to przyjęło się uznawać za jeden z kluczowych wyznaczników sukcesu. Trudno jednak się dziwić, by było inaczej, skoro Polska doczekała się tylko jednego startupu o takim statusie. Kilka dni temu do prestiżowego grona dołączył DocPlanner.

Fakt, że nasze metropolie znalazły się wśród najlepszych miejsc do rozwoju startupów oraz „narodziny" nad Wisłą innowacyjnej spółki o wycenie 1 mld dol., może jednak niepotrzebnie zaburzyć faktyczny obraz tego rynku w naszym kraju – a ten nie napawa optymizmem. Przede wszystkim, jak zwraca uwagę Artur Banach, partner w Movens VC, globalnie wartości inwestycji w startupy biją kolejne rekordy, mocno dewaluując status jednorożca. Według CB Insight tylko w II kwartale powstało aż 136 nowych tzw. unicornów, czyli sześciokrotnie więcej niż rok wcześniej.